SK하이닉스의 ‘아픈 손가락’ 키옥시아·솔리다임, 낸드 훈풍 타고 부활

키옥시아, SSD 품귀에 실적 반등세

인텔서 인수한 솔리다임도 반등 시작

IPO 재추진 서두르는 키옥시아, M&A 가능성도

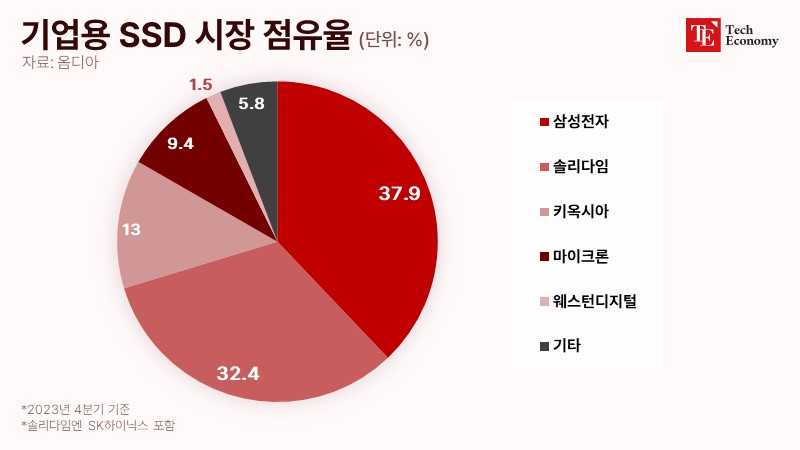

SK하이닉스의 ‘아픈 손가락’으로 불려 왔던 키옥시아와 솔리다임이 낸드 시장 훈풍을 등에 업고 반전을 모색하는 모양새다. 키옥시아는 상장에 재시동을 걸며 돌파구 마련에 나섰고, 솔리다임은 기업용 솔리드 스테이트 드라이브(SSD) 활황세에 실적 반등을 본격화하고 있다.

키옥시아, 6분기 만에 흑자 전환

21일 반도체업계에 따르면 일본 메모리반도체 기업 키옥시아는 6개 분기 만에 흑자 전환에 성공했다. 키옥시아는 최근 진행한 2023년 회계연도 4분기(올해 1분기) 실적발표에서 영업이익 439억 엔(약 3,800억원)을 기록했다고 밝혔다. 2022년 회계연도 2분기(2022년 3분기) 806억 엔(약 7,000억원)의 영업이익을 올린 이후 첫 흑자를 낸 것이다. 일본 기업은 3월말 결산으로 회계연도가 4월부터 시작한다.

키옥시아는 지난 2018년 도시바의 메모리반도체 사업을 분사해 설립된 기업으로, SK하이닉스는 키옥시아 출범 당시 미국 베인캐피털이 구성한 펀드에 2조7,000억원을 출자했고, 1조3,000억원 규모의 전환사채(CB)를 인수했다. 앞서 키옥시아는 지난해 2~3분기(일본 회계연도 기준 2023년 1~2분기)에만 2,316억 엔(약 2조원)의 대규모 적자를 내며 경영난을 겪었다. 이는 SK하이닉스의 제무제표에도 조단위 손실로 반영돼 SK하이닉스의 적자폭을 키우는 원흉이 되기도 했다.

그러던 키옥시아가 AI 확산에 따른 데이터센터 수요 확대로 반등에 나섰다. 매출도 올해 1분기(일본 회계연도 기준 2023년 4분기) 3,221억 엔(약 2조8,000억원)을 기록해 전년 동기(2,452억 엔) 대비 31.4% 증가했다. 키옥시아 측은 “지난 분기 미국 달러 기준 낸드 가격이 약 20% 상승하며 3개 분기 연속 상승 추세를 이어갔고, 분기 출하량도 약 5~9% 증가했다”고 밝혔다.

이런 가운데 AI 열풍에 따른 노트북·스마트폰 수요 확대로 낸드 가격이 올해 2분기 이후에도 지속적으로 상승할 것이라는 예상도 나온다. 이에 앞으로의 실적 개선세는 더 두드러질 것이라는 관측이다. 대만 시장조사기업 트렌드포스는 “가격 상승추세가 지속될 것으로 예상돼 낸드 시장 전망은 상당히 낙관적”이라고 설명했다.

솔리다임도 본격 반등

SK하이닉스의 또 다른 ‘아픈 손가락’으로 꼽히던 솔리다임도 본격 반등을 시작했다. SK하이닉스가 공개한 올 1분기 영업이익은 2조8,860억원이다. 솔리다임이 SK하이닉스의 품에 안긴 건 2020년 10월이다. 낸드플래시로 만드는 기업용 SSD 시장의 실력자를 손에 넣기 위해 SK는 거금 90억 달러(약 12조원)를 들였다. 하지만 솔리다임은 SK의 골칫거리가 됐다. 낸드 업황이 곤두박질치면서 2021~2023년 7조4,000억원에 달하는 누적 순손실을 기록한 것이다.

그런 솔리다임 역시 데이터센터 기업들의 고용량 eSSD 수요 증가로 완연한 회복세를 보이고 있다. 특히 AI 시장을 겨냥한 초고용량 SSD 구현을 위해 필요한 쿼드러플레벨셀(QLC) 방식 낸드 기반 기술을 보유하고 있다는 점에서 앞으로의 전망도 밝다. SK하이닉스는 최근 컨퍼런스콜에서 “SK하이닉스 고유의 낸드 기술력과 솔리다임의 eSSD 솔루션 역량을 결합한 eSSD 제품을 준비하고 있다”고 설명했다.

키옥시아 ‘IPO 시계’ 재가동

한편 키옥시아는 올해 도쿄 증권거래소 상장을 목표로 IPO(기업공개) 시계를 재가동하고 있다. 키옥시아는 2020년 10월 상장을 준비했지만 미국 정부가 키옥시아의 주요 거래처였던 중국 통신장비 대기업에 대한 규제를 강화하면서 실적에 대한 우려로 철회된 바 있다. 2021년에도 상장을 준비했지만 시황 침체로 무산됐고, 이후 미국 스토리지 솔루션 분야의 선도기업 웨스턴디지털(WD)과의 합병을 추진했는데 이 역시 지난해 무산됐다. 당시 시장에서 예상한 시가총액은 약 2조~2조5,000억 엔(약 22조~28조원) 수준이다.

시장에서는 상장을 통해 SK하이닉스 구주를 우선 매각하는 방식을 활용하면 키옥시아가 WD와 합병을 재추진할 수 있을 것으로 보고 있다. SK하이닉스로서는 키옥시아 투자금을 회수해 고대역폭메모리(HBM) 투자 재원을 마련할 수 있게 되는 셈이다. 지분 매각을 하지 않더라도 상장 과정에서 키옥시아 기업가치가 상승하면 지난 수년간 키옥시아 실적 부진으로 누적돼 왔던 수조 원대의 평가손실 부담을 크게 덜 수 있게 되기 때문이다. 이와 관련해 한 반도체 업계 관계자는 “SK하이닉스로서는 키옥시아의 지분 가치 상승이 여러 면에서 유리하다”고 말했다.