오리온, 못 잡은 알테오젠 주가는 6배 뛰고, 뒤늦게 잡은 레고켐은 주가만 떨어뜨리고

오리온의 바이오 대형 M&A, 레고켐바이오사이언스 지분 25% 인수 레고켐 실적 및 향후 바이오 R&D 부담 우려에 주가도 25% 내외 하락 이어져 지난해 7월 인수 실패한 '놓친 물고기' 알테오젠은 반년 만에 주가 6배 뛰어

제과기업 오리온이 제약전문업체 레고켐바이오사이언스(레고켐) 최대 주주로 올라서면서 바이오 산업 교두보를 마련한다.

오리온그룹은 지난 1월 16일 발표한 대로 약 5,500억원을 투자해 레고켐 지분 25.73% 인수대금을 29일 납입할 예정이다. 레고켐 창업자인 김용주 대표이사 및 박세진 사장의 지분 3.85%를 약 787억원에 매입하며, 제3자 유상증자를 통해 기준가액 대비 5% 할증된 59,000원에 지분 21.88%를 약 4,700억원에 매입한다. 합계 25.73%를 취득해 최대주주로 등극하지만 김 대표를 비롯한 현 경영진의 운영시스템은 그대로 유지될 전망이다.

항암치료제 ADC 전문 레고켐 25% 지분 5,500억원에 인수, 주가도 25% 내외 하락

김 대표는 계약 발표 당시 주주서한에서 이번 계약의 배경으로 20% 이상의 대주주가 필요하다는 판단이 있었고, 경영권에 대한 보장을 약속하는 오리온의 투자조건에 끌렸다고 말했다. 특히 항암치료제로 급부상하고 있는 항체-약물접합체(ADC) 플랫폼을 확장하기 위해 향후 5년여에 걸쳐 약 1조원의 연구개발(R&D) 자금이 필요한 만큼 대형 투자가 절실한 상황이라고 밝혔다. 이번 유상증자를 통해 회사로 유입되는 4,700억원과 지난해 12월 글로벌 제약사 얀센과의 공급계약을 통해 들어오는 1,300억원을 포함해 약 7천억원의 자금이 확보됐고, 이후 개발 중인 신약 사업을 통한 추가 자금을 조달해 5년간 1조원을 마련할 수 있게 됐다고 밝혔다.

하지만 레고켐의 장밋빛 전망에도 불구하고 인수 발표일 이후 오리온 주가는 폭락했고, 당시 11만원에 달했던 주가는 28일 종가 기준 91,800원까지 고꾸라졌다. 증권가에서는 레고켐이 지난 2013년 코스닥 상장 이후 2019년 단 한 차례만 영업이익을 냈을 뿐, 매년 영업적자를 내고 있는 데다, 향후 신약 개발을 위해 장기간에 걸쳐 투자금이 들어가야 한다는 사실이 오리온그룹 전체에 큰 부담으로 작용했을 것이라 우려한다. 오리온의 연간 설비투자(CAPEX) 규모는 1,400억원 안팎으로, 바이오 R&D 투자에 계속 자금 투입이 지속될 경우 제과사업에 투자할 여력이 부족할 수도 있다는 것이다.

이에 대해 오리온 측에서는 인수 지분이 25%에 불과하기 때문에 종속회사가 아닌 관계회사로 회계 처리가 되고, 따라서 지분법 평가로 자회사 실적을 모회사의 손익에 반영할 경우 오리온의 재무 상황에 큰 영향을 주지는 않을 것이라고 답변했다. 이어 레고켐의 자금 조달 상황도 향후 5~7년간 추가 투자 필요성이 낮은 만큼, 오리온의 영업현금흐름에 큰 영향을 주지는 않을 것이라는 설명했다.

지난 7월 인수 무산된 알테오젠, 1년도 지나지 않아 주가 6배로 뛰어

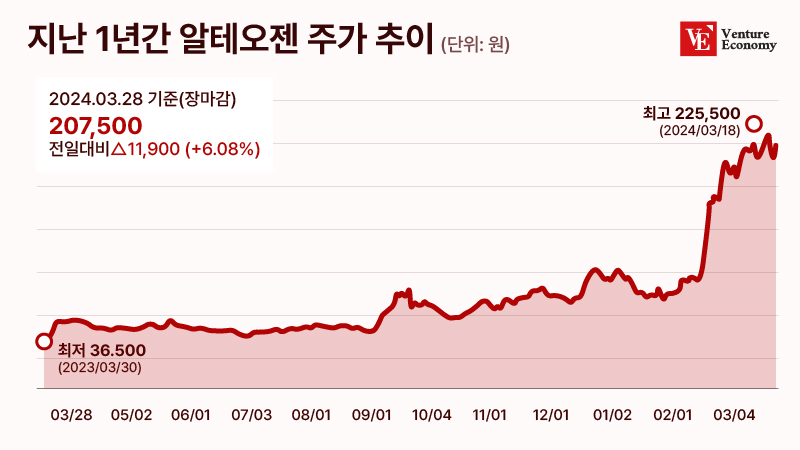

이런 가운데 증권가 관계자들은 오리온이 지난 7월까지 인수 협상을 진행하다 결국 가격이 맞지 않아 결렬됐던 바이오 플랫폼 기업 알테오젠에 주목한다. 2023년 매출액 235% 증가, 말단비대증 치료제 미국 특허 등록 결정 등의 영향으로 지난 2월부터 주가가 무려 6배 가까이 뛰었기 때문이다. 오리온 측의 인수협상이 진행되던 지난해 봄만 해도 알테오젠 주가는 주당 36,500원까지 떨어져 있었고, 인수 협상이 결렬된 7월까지도 3만원대 박스권을 벗어나지 못했다. 시가총액 기준 2조원 상당이었다. 당시 오리온 측에서 제시했던 가액은 20% 이상 지분에 대해 약 7천억원 규모로 알려져 있어 주가 대비 과도한 프리미엄이라는 평도 있었으나 알테오젠의 박순재 대표가 협상 마지막에 돌연 거부했던 것으로 알려졌다.

약 9개월 후인 지난 27일 알테오젠 박순재 대표의 부인 정혜신 박사는 약 10% 인하된 가격에 블록딜로 보유주식 160만 주를 매각했다. 총 3,164억원 규모다. 정 박사가 매각한 지분이 약 3.07%에 해당하는 만큼, 20%로 환산할 경우 약 2조원 이상이 된다. 당시 오리온 측에서 제시한 7천억 대비 3배 이상이다. 결국 당시 박순재 대표의 선택이 옳았던 것이다. 실적 개선과 특허 승인 등에 대한 확신이 있었을 내부 관계자가 납득할 수 있는 가격을 제시 못한 것이 인수 불발의 원인인 셈이다.

한 IB업계 관계자는 오리온의 레고켐 인수를 긍정적으로 평가하면서도 알테오젠 주가 상승이 오리온 경영진에 뼈아픈 실책으로 다가왔을 것으로 해석한다. 레고켐은 영업적자 등의 이유로 주주들의 우려를 자아내고 있고, 실제로 레고캠 인수 이후 오리온 및 오리온 홀딩스의 주가도 20% 이상 떨어진 상태에서 회복의 길이 요원하다. 반면 ‘놓친 물고기’인 알테오젠 주가가 반 년만에 6배 뛴 데다, 올해부터는 알테오젠도 오랜 영업적자를 탈피 할 것이라는 전망에 아쉬움이 클 것이라는 해석이다. 증권가에서는 레고켐이 APC에 5년간 1조 이상 투자가 예정된 만큼 향후 3년 이상 영업적자를 탈피할 가능성은 낮다고 보고 있다.

IB업계에서는 ‘지를 순간’을 놓치는 기업 오너들에게 부정적인 평가가 강하다. GS그룹의 경우 LG그룹과의 분리이후 줄곧 ‘신중’에 초점을 맞춘 M&A시장 횡보를 보여왔고, IB업계 주요 은행들은 GS그룹과 인수 계약을 꺼려왔다. 인수 실패시 자문료를 받지 못하지만, GS그룹이 국내 굴지의 대기업인만큼 자문 업무는 열심히 해주지 않을 수 없기 때문이다. 2005년 그룹 분리 이후 줄곧 지휘봉을 쥐고 있던 허창수 명예회장이 물러나고 허태수 회장이 취임하고 나서야 2021년에 보톡스 1위 기업 휴젤 인수에 1조7,200억원의 자금을 썼다. IB업계의 GS그룹 평가가 근본적으로 달라지게 된 계기다. 오리온의 레고캠 지분 인수가 지난해 알테오젠 인수 무산이 남긴 유산을 극복하는 계기가 될지 주목된다.